Átállás az Online Számla Rendszer 3.0 verzióra

A helyes adatszolgáltatás előfeltételei

- Minimum 2020.4-as CobraContoLight verzió használata. Ellenőrizhető a program bal alsó sarkában:

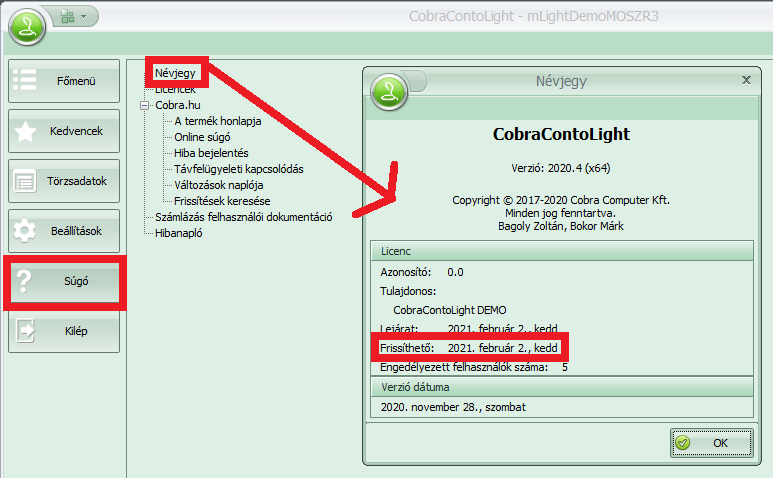

- Olyan licence használata, melyben a Frissíthetőség dátuma minimum 2021.01.01 (vagy nagyobb). Ellenőrizhető a Névjegyben:

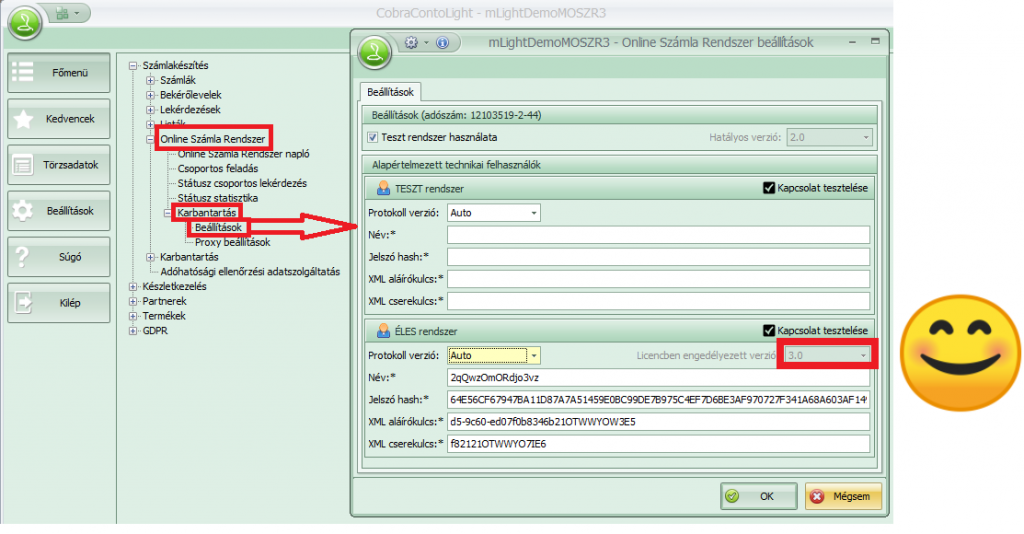

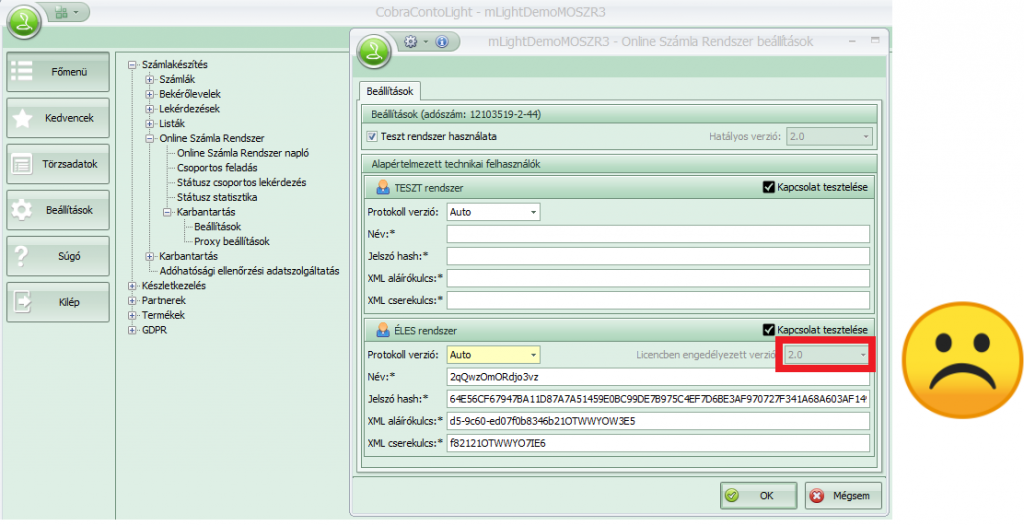

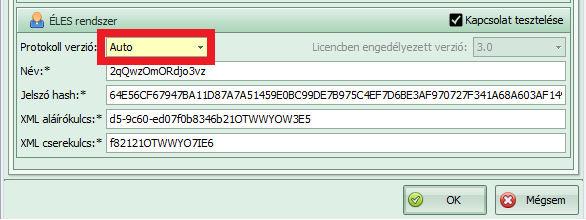

- A licenceben engedélyezett maximum Online Számla Rendszer verziót a 2020.4 verzió telepítése után a Főmenü / Számlakészítés / Online Számla Rendszer / Karbantartás / Beállítások ablakon is ellenőrizheti:

– Amennyiben itt 3.0 értéket lát, Önnek nincs teendője a licensszel kapcsolatban: – Amennyiben viszont 2.0 értéketlát, kérjük gondoskodjon az új licence beszerzéséről és aktiválásáról! Ha nincs érvényes terméktámogatása a 2020.12.31 után, a szoftver 2021.01.01 után is csak 2.0-ás adatszolgáltatást fog végezni!

– Amennyiben viszont 2.0 értéketlát, kérjük gondoskodjon az új licence beszerzéséről és aktiválásáról! Ha nincs érvényes terméktámogatása a 2020.12.31 után, a szoftver 2021.01.01 után is csak 2.0-ás adatszolgáltatást fog végezni!

- Az ÉLES rendszer protokoll verziója a frissítés után “Auto” értéken fog állni. Ne változtassa meg. Ez biztosítja, hogy a futtató számítógép órája alapján a program eldönti, hogy még 2.0 vagy már 3.0 verziót kell használni:

- A számlázásra használt ÁFA kulcsok helyes beállítása. A jogszabályi változás adat strukturális változásokat is jelent, mely a számlázás során használt ÁFA kulcsokhoz való extra adatok megadását jelenti.

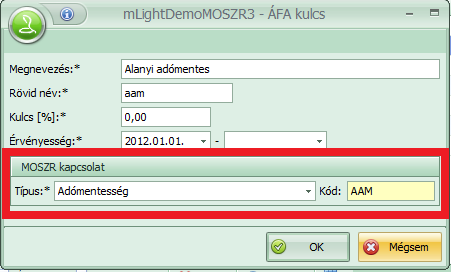

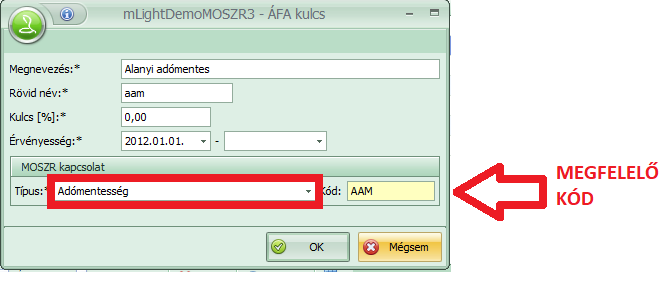

Az ÁFA kulcs törzsadatoknál megjelent a MOSZR kapcsolat / Típus és Kód: Az Online Számla Rendszer adatszolgáltatásának 3.0-ás verziója kötelezővé teszi a használt ÁFA kulcsok típusba sorolását és szükség esetén még egy külön kóddal való jelölését is:

Enélkül nem fog tudni a program 3.0-ás adatszolgáltatást végezni, a számla feladás nem történik meg! A beállítás elvégzéséhez a felhasználó cégnek tisztában kell lennie, hogy számlázása során pontosan milyen okból használ 0%-os vagy adómentes jelölést, mivel ezek jelölését a NAV a 3.0-ás adatszolgáltatásban kötelező teszi. Ügyfélszolgálatunk szívesen segít az adatok rögzítésében, de nem tud a cégeknek adótanácsadást nyújtani. Amennyiben bizonytalan, konzultáljon könyvelőjével!

A NAV besorolása szerint az alábbi ÁFA esetek lehetségesek:

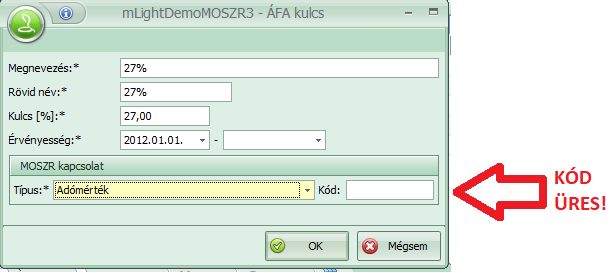

• Adómértékkel (tehát nem 0) rendelkezik az ÁFA kulcs (pl.: 5%, 27%). Kiegészítő kód nincs. Pl:

• Adómentességet jelöl az ÁFA kulcs. Ez esetben még kiegészítő kóddal is jelölni kell a különböző okokat:

– AAM: Alanyi adómentes

– TAM: „tárgyi adómentes” ill. a tevékenység közérdekű vagy speciális jellegére tekintettel adómentes

– KBAET: adómentes Közösségen belüli termékértékesítés, új közlekedési eszköz nélkül

– KBAUK: adómentes Közösségen belüli új közlekedési eszköz értékesítés

– EAM: adómentes termékértékesítés a Közösség területén kívülre (termékexport harmadik országba)

– NAM: egyéb nemzetközi ügyletekhez kapcsolódó jogcímen megállapított adómentességPl.:

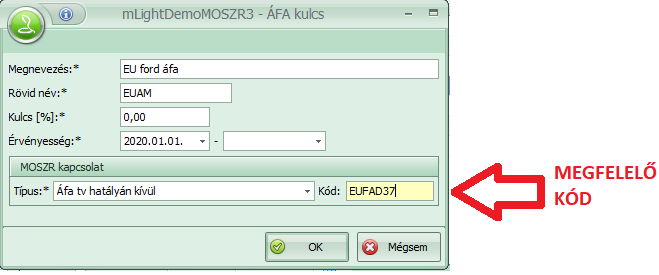

• Áfa törvény hatályon kívüliség áll fenn. Ez esetben még kiegészítő kóddal is jelölni kell a különböző okokat:

– ATK: Áfa tárgyi hatályán kívül/Outside the scope of VAT

– EUFAD37: Áfa tv. 37. §-a alapján másik tagállamban teljesített, fordítottan adózó ügylet

– EUFADE: Másik tagállamban teljesített, nem az Áfa tv. 37. §-a alá tartozó, fordítottan adózó ügylet

– EUE: Másik tagállamban teljesített, nem fordítottan adózó ügylet

– HO: Harmadik országban teljesített ügyletPl.:

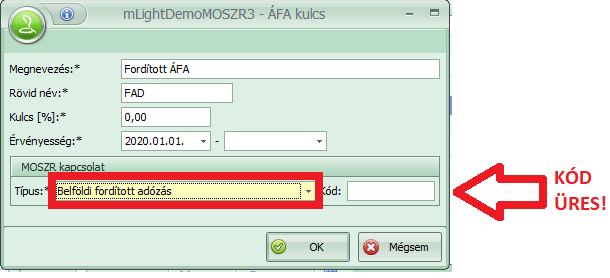

• Beföldi fordított adózás. Kiegészítő kód nincs. Pl.:

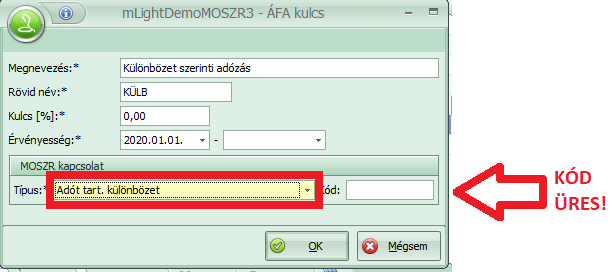

• Áthárított áfát tartalmazó különbözet szerinti adózás. Kiegészítő kód nincs. Pl.:

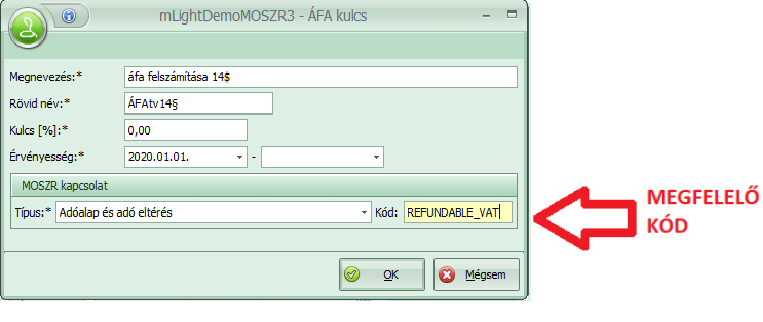

• Speciális esetek, ahol az áfaalap és a felszámított adó nem következik egymásból. Ez esetben még kiegészítő kóddal is jelölni kell a különböző okokat:

– REFUNDABLE_VAT: az áfa felszámítása a 11. vagy 14. § alapján történt és az áfát a számla címzettjének meg kell térítenie

– NONREFUNDABLE_VAT: az áfa felszámítása a 11. vagy 14. § alapján történt és az áfát a számla címzettjének nem kell megtérítenie

Pl.:

Ezeket az adatokat a számlázás során alkalmazott ÁFA kulcsoknál kell megadni. A kódok valódiságát az adott típushoz az ÁFA kulcs rögzítésekor a program ellenőrzi, és nem hagy érvénytelen adatot bevinni.

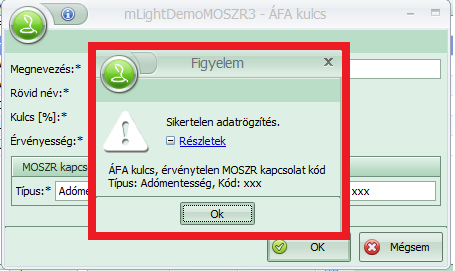

Nem létező kód a megadott típushoz:

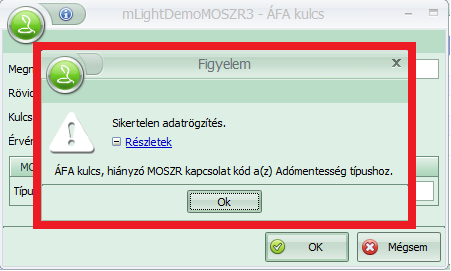

Hiányzó kód, pedig kötelező az adott típushoz:

- 2021-től a magánszemélyeknek kiállított számlákat is jelenteni kell az adatszolgáltatásban.

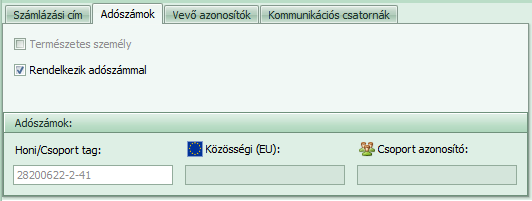

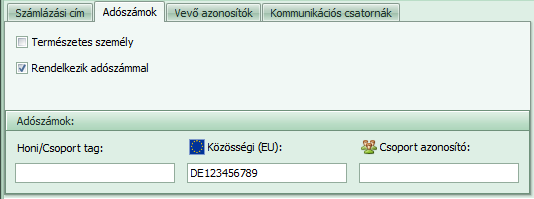

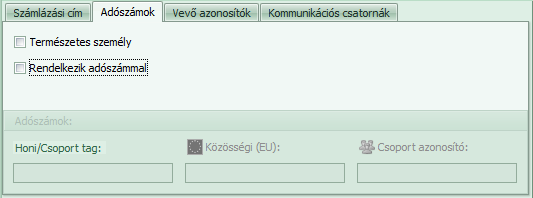

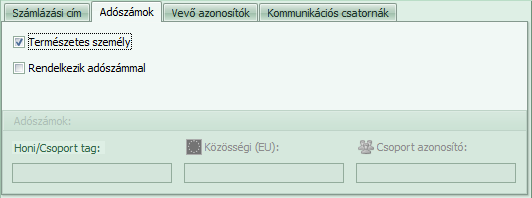

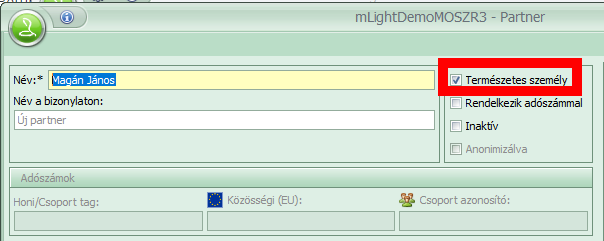

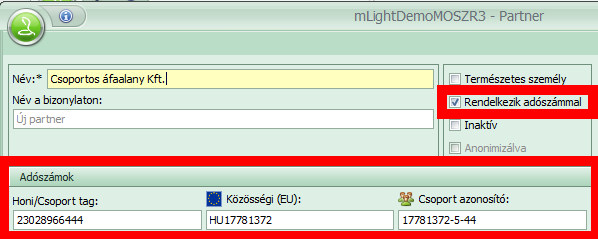

Emiatt a programban a partner adatlapon két egymást kizáró jelzés került bevezetésre:

– Természetes személy: bepipálása esetén magánszemélyként kezeljük a vevőt. Emellé nem lehet bepipálni a Rendelkezik adószámmal pipát és adószám sem rögzíthető!

– Rendelkezik adószámmal: belföldi vagy EU (közösségi) adóalany esetén kell bepipálni. Kötelező valamely adószám azonosítót kitölteni! Emellé nem lehet bepipálni a Természetes személy pipát.

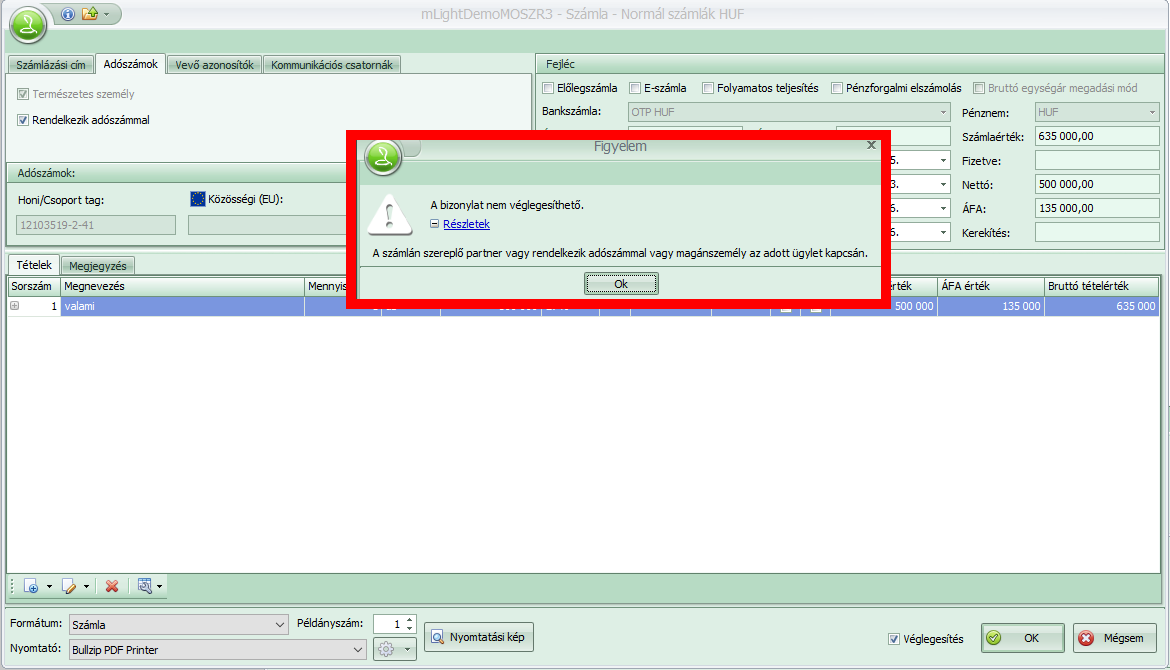

- Ha mégis rögzítenénk olyan partnert, melynél mindkét pipát alkalmaztuk, a számla véglegesítése nem tud megtörténni:

- 2021-től az alábbi vevői csoportokat kell elkülöníteni az adatszolgáltatásban: